"En nuestros planes no está esperar a que algo se rompa para luego intentar arreglarlo", – declaró hoy el presidente de la Reserva Federal de EE.UU., Jerome Powell. A primera vista, estas palabras parecen contradecir los resultados de la reunión de dos días del regulador estadounidense, ya que los políticos mantuvieron la tasa de fondos federales en su nivel máximo en 20 años (5,25% - 5,00%) por séptima vez consecutiva. Es decir, decidieron precisamente esperar...

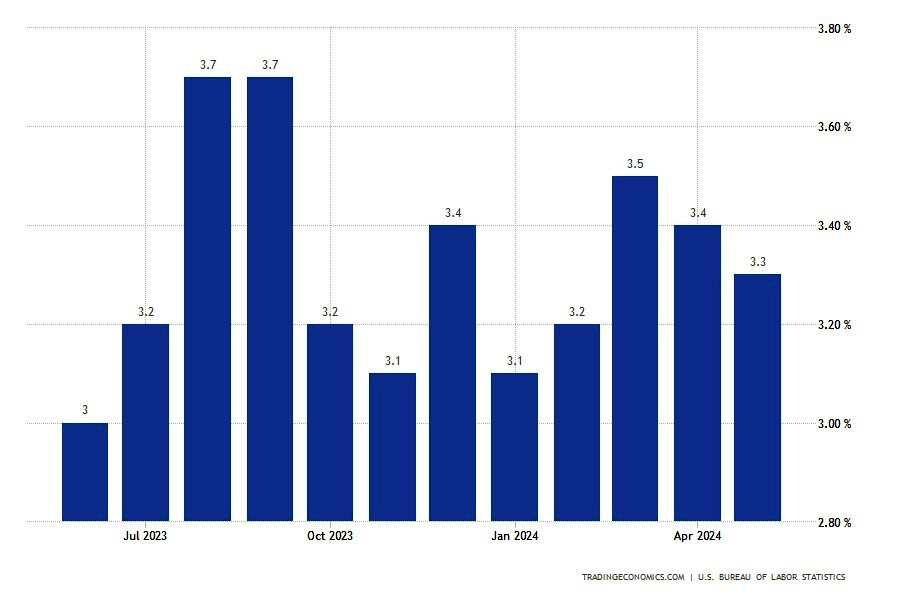

Esto a pesar de los informes de inflación publicados unas horas antes, que mostraron que el crecimiento de los precios en EE.UU. inesperadamente se desaceleró al nivel más bajo en los últimos tres meses. Mientras que las previsiones esperaban una repetición del índice de abril del 3,4%, la inflación anual cayó al 3,3% (gráfico 1). El componente básico también se desaceleró al nivel más bajo desde abril de 2021 (3,4%).

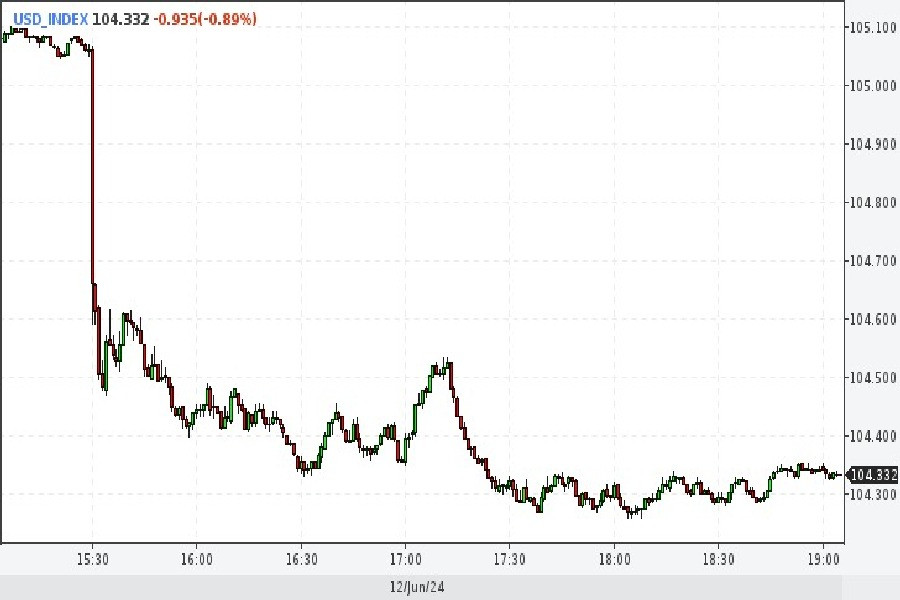

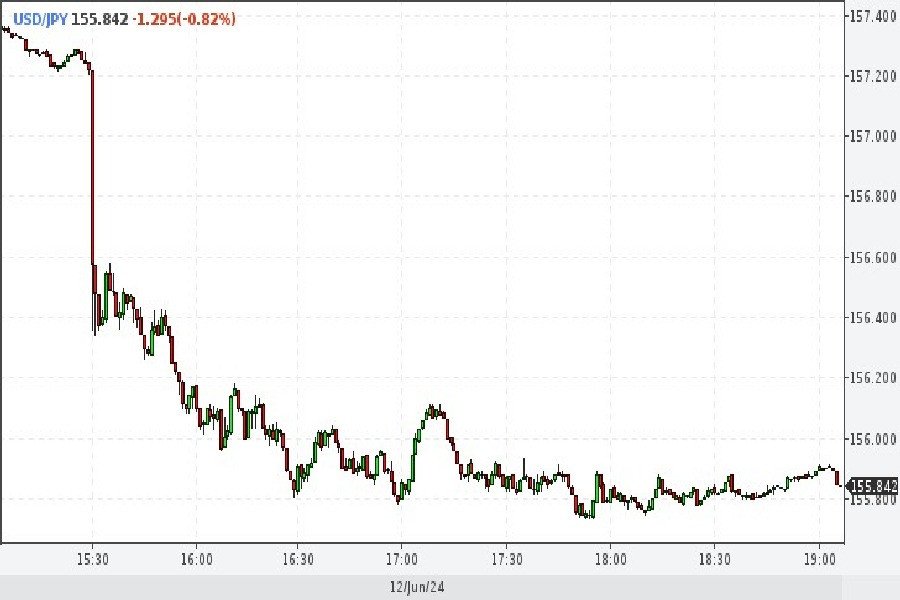

La sacudida que experimentó el dólar estadounidense durante estas pocas horas puede juzgarse no sólo por sus cotizaciones (gráfico 2). Durante este breve periodo, el billete verde:

- Fue la moneda más débil del grupo G10 (las coronas sueca y noruega, así como los dólares australiano y neozelandés, ganaron 1% en su par con el dólar)

- Perdió valor frente a todos los principales competidores en la cesta de monedas

- Se devaluó más de la mitad de las monedas de paíse con economías emergentes

Al mismo tiempo, con la caída del dólar estadounidense, los precios del petróleo, el aluminio, el cobre, el níquel, el oro y la plata subieron con confianza...

No hace falta decir que el gráfico de puntos actualizado de la Reserva Federal de EE.UU, así como los comentarios del presidente del organismo, fueron como un jarro de agua fría para las previsiones de una pronta reducción de los tipos. Esto se debe a que el criterio más correcto para la inflación del banco central estadounidense son los precios básicos y no el índice general de precios al consumidor. Y este indicador (IPC) no cambió en mayo en comparación con abril, manteniéndose en el 3,3%.. El objetivo del banco central de EE.UU. es del 2%.

Y es probable que este retraso fuera lo que Jerome Powell tenía en mente cuando dijo que, "será apropiado no relajar la política hasta que estemos más seguros de la inflación". En su conferencia de prensa, reconoció que la inflación en el país ha disminuido significativamente, pero sigue siendo demasiado alta. Y el progreso en su reducción ha sido más lento de lo esperado

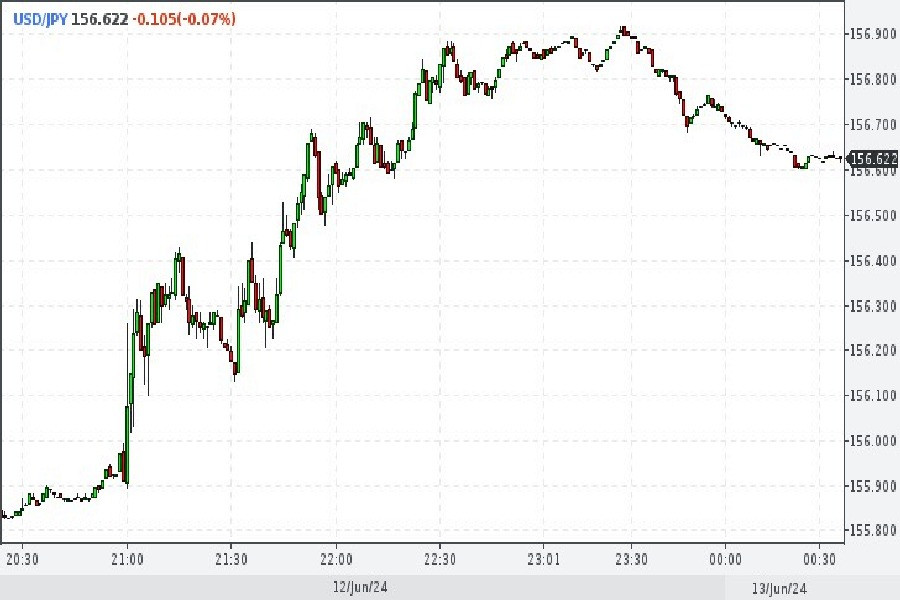

Aquí hay algunas citas clave del discurso del presidente de la Reserva Federal que definieron el cambio brusco en el gráfico del dólar al final del día de negociación (gráfico 3):

- "No voy a dar fechas para la reducción de los tipos"..

- "Somos muy conscientes de los riesgos bilaterales que enfrentamos y tratamos de gestionarlos".

- "Consideraremos el conjunto de datos sobre empleo, crecimiento económico e inflación para comenzar a reducir los tipos".

De hecho, el diagrama de puntos fue una sorpresa de tono agresivo para el mercado. Se esperaba que el regulador redujera las previsiones de recortes de tasas de tres a dos. Sin embargo, la Reserva Federal optó por un enfoque más estricto, dejando solo un recorte en lugar de tres para 2024.

En otras palabras, se necesitarán varios meses más, antes de que la Reserva Federal de EE.UU. considere la posibilidad de reducir los tipos de interés. Y considerando los muy sólidos datos de empleo de mayo NonFarm Payrolls, surge la pregunta de cuán restrictiva es realmente la política monetaria en EE.UU.

Jerome Powell recibió recientemente una carta abierta de varios senadores pidiéndole que redujera los tipos de interés siguiendo el ejemplo de Europa y Canadá. Los autores advirtieron que un mayor endurecimiento de la política del regulador podría llevar al país a una recesión. Pero para EE.UU., esta palabra aún no está vinculada a la situación real.

Japón, por otro lado, está muy familiarizado con la recesión. A finales del año pasado, la economía del país solo evitó por poco una recesión técnica. Además, tuvo que ceder sutercer lugar en el ranking mundial, a Alemania. Y ahora, el Banco de Japón enfrenta una nueva prueba: la decisión sobre los tipos de interés que debe tomarse el 15 de junio.

Sin embargo, las previsiones no dejan mucho margen de maniobra al regulador. Se espera que el Banco de Japón también mantenga las tasas de interés estables. Sin embargo, la débil yen y la enorme deuda pública obligan al organismo financiero a hacer malabares. Debe:

- evitar las ventas no deseadas de yen.

- apoyar el crecimiento y evitar el desorden en los mercados de bonos gubernamentales.

Ambos activos dependen mucho de la tasa de la Reserva Federal de EE.UU. Cuanto mayor sea el rendimiento de los bonos del Tesoro (bonos del gobierno de EE.UU.), más baratos se comercializan sus "colegas" japoneses.

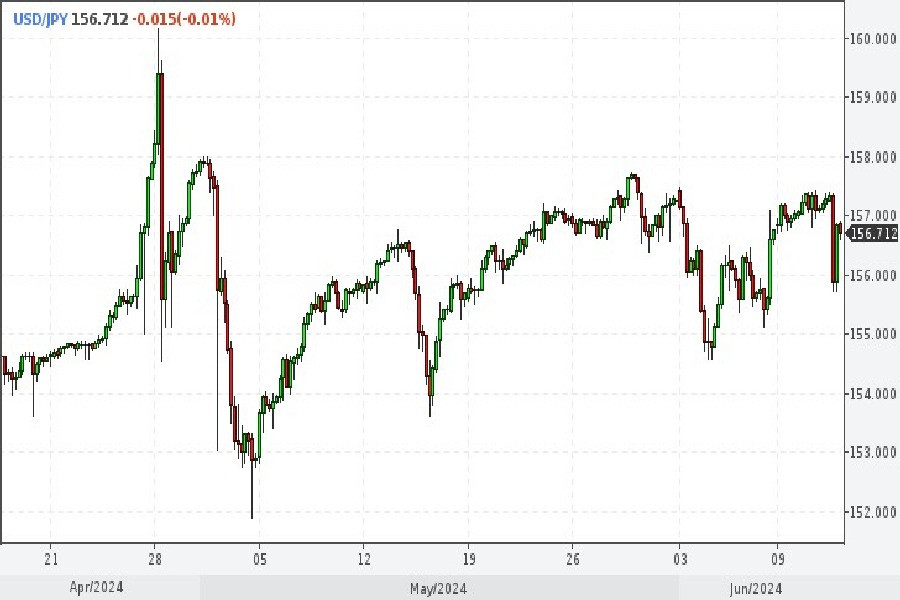

En consecuencia, el dólar, que se beneficia del rendimiento de los bonos del Tesoro, también deprime el yen. Tan fuertemente que su caída a un mínimo de 34 años de 160.245 yenes por dólar a finales de abril (gráfico 4) provocó varias rondas de intervención oficial japonesa en el mercado de divisas por un total de 62.26 mil millones de dólares. Por lo tanto, es probable que el Banco de Japón discuta la reducción de la compra de bonos para evitar la presión de los vendedores de yenes.

Sin embargo, el regulador intenta "mantenerse firme en dos frentes":

- el crecimiento real de salarios y precios.

- la deseada reducción de la inflación (idealmente al 2%).

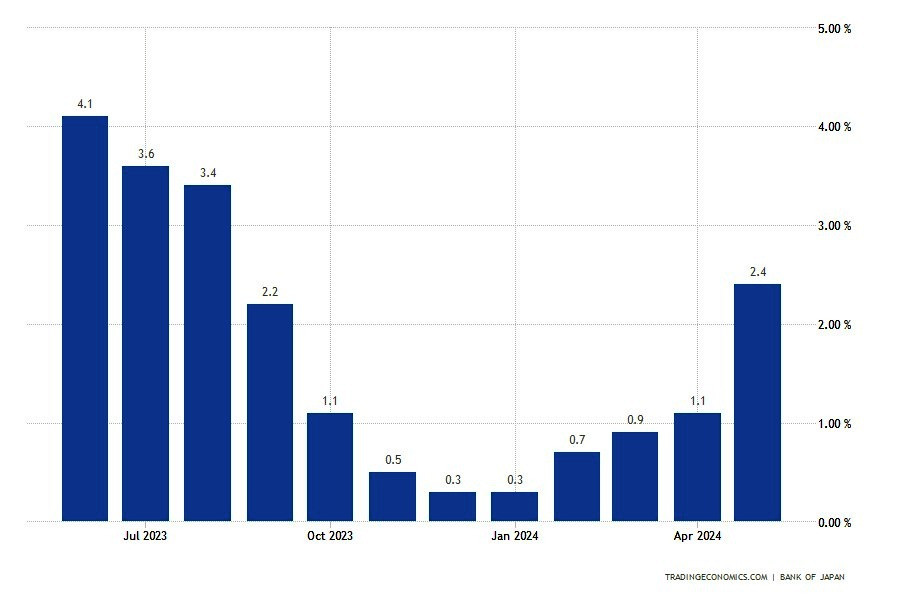

Como mostraron los informes publicados esta semana, la inflación al por mayor en Japón en mayo aumentó a su ritmo anual más rápido en nueve meses. El índice de precios de productos corporativos en mayo aumentó un 2,4% en comparación con la previsión del 2,0% (gráfico 5). Es decir, el yen débil también está ejerciendo presión al alza sobre los precios, aumentando el costo de las importaciones de materias primas.

El índice que mide los precios de los bienes importados en yenes aumentó un 6,9%. En comparación, en abril el aumento fue del 6,6%.

Por lo tanto, la decisión del Banco de Japón sobre cuándo aumentar los tipos de interés se ha vuelto aún más complicada.

1. El aumento de los precios podría reducir el consumo y las posibilidades de alcanzar una inflación del 2%.

2. Los precios altos harán que los japoneses compren menos bienes, lo que reducirá la demanda de los consumidores.

3. La caída de la demanda de los consumidores es un camino directo hacia la reducción del crecimiento económico (es decir, la recesión).

Los expertos creen que la inflación al consumidor no disminuirá significativamente, ya que los precios al por mayor ya han subido y se espera que los precios de la energía también aumenten bruscamente en verano. Por lo tanto, el Banco de Japón tendrá que esperar primero a que aumenten los salarios y el consumo, antes de volver a aumentar las tasas. Se espera que el viernes mantenga su tipo de interés objetivo a corto plazo sin cambios, en un rango de 0% a 0,1%.

Recordemos que el aumento de las tasas es un tema muy nuevo para el regulador japonés. Solo en marzo de este año abandonó su programa radical de estímulo, que había seguido durante ocho años. Los políticos, liderados por Kazuo Ueda, esperaban que las condiciones económicas favorecieran un movimiento constante de la inflación hacia el 2%. Y se depositaron grandes esperanzas en los socios transoceánicos: la Reserva Federal de EE.UU., que debería haber comenzado a cambiar a una política monetaria más suave en verano. Pero nada salió según lo planeado...

En sus últimas previsiones de abril, el Banco de Japón indicó, que en el nuevo año fiscal (que comenzó el 1 de abril), la inflación básica al consumidor se espera en el 2,8%. Luego (en los años fiscales 2025 y 2026) se desacelerará al 1,9%. El jefe del organismo,Kazuo Ueda, declaró que el regulador seguirá aumentando los tipos, si siente una mayor confianza en que la inflación básica se mantendrá en el nivel del 2%

Entonces, ¿qué le espera al yen japonés?

Como se puede ver, después de la publicación de los informes sobre la inflación más baja en EE.UU., su tasa se fortaleció bruscamente (gráfico 6). Sin embargo, el vuelo del yen fue corto, a pesar de los datos internos de inflación más altos de lo esperado

El Banco de Japón tiene una herramienta para fortalecer el yen: reducir las compras mensuales de sus bonos gubernamentales. Al menos la semana pasada, Kazuo Ueda declaró que el enorme balance de bonos del gobierno se reducirá. Pero los plazos siguen siendo inciertos. Quizás se proporcionen orientaciones más claras después de la reunión del viernes. Recordemos que actualmente el balance del Banco de Japón contiene bonos gubernamentales por valor de unos 5 billones de dólares. Las compras mensuales se realizan por un valor de 38 mil millones de dólares.

La decisión de marzo de abandonar las tasas negativas no pudo revertir la tendencia a la baja del yen. Esto se debe principalmente a la gran diferencia en los tiposs de interés entre EE.UU. y Japón. Y en los próximos meses, no cambiará nada en este sentido desde el lado de la Reserva Federal de EE.UU. Mientras tanto, el Banco de Japón espera que las exenciones fiscales planificadas y el aumento de los salarios apoyen el consumo... y así sucesivamente.

Pero la espera no será tranquila. Por ejemplo, Seiji Adachi, miembro de la junta directiva del Banco de Japón, dijo en mayo que la economía japonesa no está en buena forma.Su colega Toyoaki Nakamura fue aún más pesimista, señalando que : el consumo se ha estado estancado últimamente: «Existe la posibilidad de que la inflación no alcance el 2% hasta el año fiscal 2025 o más tarde si el consumo cae y desalienta a las empresas a aumentar los precios».

Al mismo tiempo, el ministro de Finanzas de Japón, Shunichi Suzuki, declaró el martes que es importante continuar los esfuerzos para lograr el crecimiento económico y la salud financiera, a fin de mantener la confianza en la política fiscal del país. Según encuestas a economistas, la mayoría de ellos espera que el Banco de Japón decida comenzar a reducir las compras mensuales de bonos. Y esto sería una señal de tono agresivo que apoyaría al yen.

Sin embargo, el par yen-dólar sigue siendo alcista. Su precio se consolida dentro del canal ascendente de 156,6 a 156,9 (gráfico 7). Hay un obstáculo significativo en el nivel psicológico de 158,0. Por lo tanto, una ruptura lo dirigirá hacia la resistencia técnica de 158,8. Recordemos que el nivel más alto en más de treinta años para el par yen-dólar se sitúa en 160,32. Por otro lado, el límite inferior del canal ascendente se encuentra a lo largo de la línea de 155,03 yenes por dólar estadounidense.

¿Hacia dónde llevará la volatilidad al yen? Lo veremos la mañana del 15 de junio.